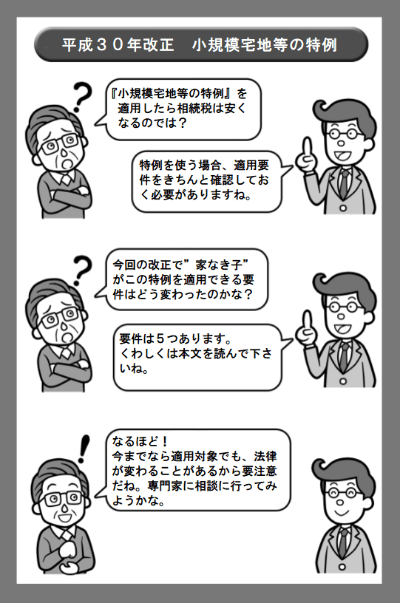

事例1:平成30年税制改正 小規模宅地等の特例 〜特定居住用宅地等のいわゆる家なき子に改正がされる〜

事例

近年、相続人となる子が持ち家を親族や法人等に売却し、その後は、賃貸借によりそのままその家に住み続けることで家なき子となり、特例を適用するようなスキームが増加しており、本来の趣旨を逸脱した利用を防止する観点から、見直し、改正が行われたようです。

納税者にとっては、不利となり注意が必要です。

ポイント

個人が相続または遺贈により取得した宅地等のうち、相続開始の直前に居住の用に供されていた宅地等について一定の要件に該当する宅地等(特定居住用宅地等)については、80%の評価減ができ、この適用の可否で相続税額が大幅に異なることもしばしばあります。

特定居住用宅地等の適用要件は、取得者に応じて適用要件が異なります。その取得者のうち被相続人の子で持ち家を所有していないいわゆる“家なき子”について、今回改正が行われました。

まずは、おさらいですが、家なき子が特例を適用できる改正前の要件は、被相続人に配偶者がおらず、被相続人がその家で一人暮らしであったこと、そして、相続開始前3年以内にその相続人とその相続人の配偶者の所有する家屋に居住したことがないこと、申告期限である10か月は売却せずに所有すること、でした。

そして、今回、その従来の要件に加え、家なき子に係る特定居住用宅地等の特例の対象者は次の2要件に該当する必要があります。

1)相続開始前3年以内にその親族の三親等内の親族又はその親族と特別の関係のある一定の法人が所有する家屋に居住したことがない者

2)相続開始前に居住している家屋を過去に所有したことがない者

この記事を担当した税理士

新日本税理士法人

代表

池尾 彰彦

保有資格税理士(東京税理士会日本橋支部所属 | 登録番号:86848)・宅地建物取引士・財務金融アドバイザー

専門分野相続税及び相続全般、不動産関連

経歴1998年に千葉県浦安市で開業して以来、相続税や相続から発生する不動産関連業務を行っている。書籍の出版や多くのセミナー講師実績がある。